Tutti sui bond in attesa della FED

L’ultima settimana è stata all’insegna del panico su tutti i principali listini azionari, soprattutto sulle Borse americane ed europee. Addirittura l’S&P 500 in sei giorni ha subito una perdita superiore al 10% rispetto al suo ultimo massimo, entrando, come la definiscono gli analisti, in una recessione tecnica. Il risultato di ciò è che la volatilità è schizzata alle stelle e che la capitalizzazione di mercato globale si è vista bruciare circa 5 trilioni di dollari.

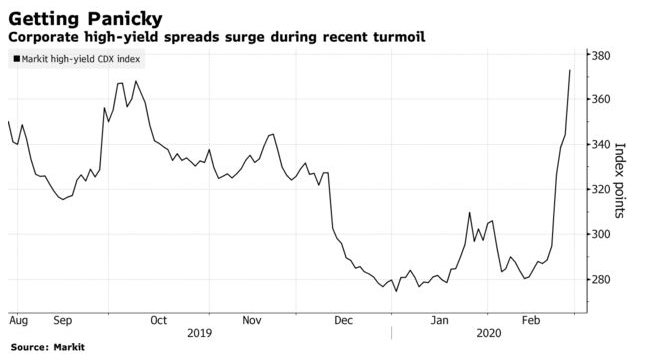

In un tale clima gli investitori si sono dunque rifugiati nei bond, in particolar modo nei titoli di quelli che vengono considerati gli stati economicamente più stabili. Su tutti, abbiamo il treasury americano, considerato a livello globale un rifugio per eccellenza nei tempi di crisi e di panico sui mercati. La domanda insaziabile degli investitori ha portato i tassi sui Treasury a record minimi di tutti i tempi: a inizio anno il decennale americano rendeva quasi il 2%, mentre ora è sceso sotto l’1,3% circa. Anche il Bund tedesco rientra nella categoria dei bond preferiti dagli investitori quando arrivano le ondate di volatilità, pur rendendo meno di zero, con il tasso a 10 anni che ora si è spinto in basso fino a circa -0,6%. Inoltre, il rendimento del Bund ora è negativo su tutte le scadenze, in quanto anche il trentennale questa settimana è sceso sotto lo zero. Ma se andiamo ad analizzare l’intero comparto obbligazionario globale Investment Grade (cioè ad alto merito creditizio), notiamo che questo è rimasto sostenuto da inizio anno. Infatti, l’indice rappresentativo Bloomberg Barclays Global Aggregate, che ricomprende sia i mercati sviluppati che quelli emergenti, totalizza da inizio anno circa il +1,3%. Tuttavia, attenzione agli High Yield (rating creditizio più basso): l’indice Bloomberg Barclays Global High Yield da inizio anno è negativo, al -0,9% circa, e la discesa si è verificata proprio questa settimana. Inoltre, si osservi il grafico sopra rappresentato: gli spread sul credito High Yield si stanno allargando ed i rialzi dei rendimenti stanno portando agli investitori delle perdite in conto capitale.

Ora l’impatto economico del Coronavirus chiama in causa anche le Banche centrali, soprattutto la FED, in quanto ha ancora margine per dare luogo a delle manovre monetarie espansive. Questa settimana il dollaro ha ceduto terreno rispetto all’euro (il cambio EUR/USD ora si attesta a circa 1,10 da un precedente 1,08) e, infatti, il mercato ora si attende con buona probabilità fino a tre tagli nel corso dell’anno, con il corridoio dei Fed Funds Rate che potrebbe scendere al 0,75% – 1%. Non solo, a fronte di una potenziale pandemia si stanno alzando anche le attese per una possibile adozione del Quantitative Easing da parte della Federal Reserve, a sostegno dei mercati e dell’economia.

Fonti: Notz Stucki Research, Bloomberg, CNBC.com

Di seguito l’ultima nota settimanale del nostro ufficio di Milano.

Nota settimanale 28 02 2020

- Panoramica macro

- Coronavirus: lettera agli investitori

- Tutti sui bond in attesa della FED