La dicotomia tra economia e mercati

Ormai da diverso tempo osserviamo come non di rado gli investitori si lascino prendere dall’euforia del momento oppure dall’eccessivo pessimismo. Ad esempio, possiamo ricordare l’ultimo trimestre del 2018, in cui sono stati spazzati via i guadagni dell’anno a causa di un forte timore per i fattori di rischio incombenti (FED non accomodante, trade war, Brexit). L’ultima situazione, invece, in cui si sono registrate condizioni di ipervenduto sui mercati, risale a Marzo, nel pieno del lockdown di questa pandemia.

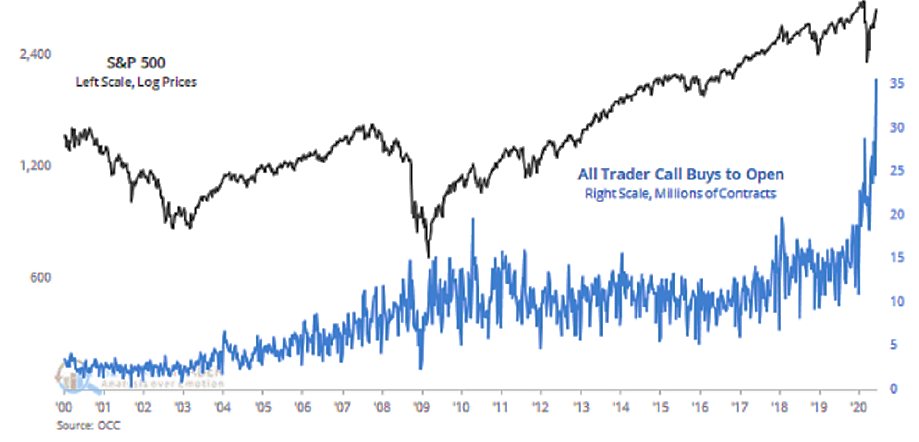

Tra Aprile e Maggio, invece, soprattutto con riferimento agli indici azionari americani (S&P 500 e Nasdaq YTD), il rimbalzo è stato significativo, come se il mercato si attendesse un veloce ripresa dell’economia, a forma di V. Tuttavia, se guardiamo ai dati economici, che man mano riflettono più concretamente gli effetti reali sull’economia, vediamo un peggioramento. Ad esempio, di recente, la Banca Mondiale ha pubblicato un report secondo cui stiamo andando incontro ad una delle peggiori recessioni dai tempi della seconda guerra mondiale. Ci si attende, per il 2020, una contrazione del PIL globale pari a -5,2% (il Fondo Monetario Internazionale prevede ad oggi un -3%, ma il 24 Giugno pubblicherà gli aggiornamenti). Mentre, con riferimento ai Paesi emergenti, vediamo la contrazione economica peggiore delle ultime sei decadi, con una stima di crescita del PIL del -2,5% per quest’anno. Le difficoltà di questi Paesi sono emerse a causa di strutture sanitarie poco all’avanguardia o con accessi limitati, nonchè supply chain molto legate a filiere globali, interrotte o attive in modo molto limitato. Inoltre, a fronte di tutto ciò, permane molta incertezza sul futuro dei contagi, su quando verrà prodotto il vaccino e con quale efficienza verrà distribuito a livello mondiale. Ciò significa che molte aziende potrebbero ancora rivedere le stime sugli utili nei prossimi mesi. Fortunatamente, le risposte non sono mancate: la maggior parte delle Banche Centrali ha tagliato i tassi di interesse portandoli alla soglia dello zero, la FED ha promesso un impegno della portata di 2,3 trilioni di dollari a sostegno del sistema economico e i Governi hanno messo a disposizione cospicui pacchetti fiscali. Tutte queste notizie positive da parte delle Autorità, tuttavia, hanno alimentato un forte euforia da parte dei mercati. Il rally dell’S&P 500 dai minimi di Marzo ha portato la performance al +45% circa, mentre gli indicatori tecnici segnalano una situazione di ipercomprato. Come si vede dal grafico (in blu), la scorsa settimana i trader hanno sottoscritto numerosi contratti in opzioni call sull’S&P 500 (strumenti derivati che assumono una posizione rialzista nei confronti del sottostante) arrivando al record storico negli ultimi vent’anni di circa 35 milioni. Ciò, in teoria, non è positivo per le prospettive di breve-medio termine, pertanto si raccomanda cautela nella gestione del proprio portafoglio azionario, poiché risulta difficile fare previsioni sul futuro e alcune valutazioni di mercato stanno tornando ad essere care.

Fonti: Bloomberg

Di seguito l’ultima nota settimanale del nostro ufficio di Milano.

Nota settimanale 12 06 2020

- Panoramica macro

- La dicotomia tra economia e mercati

- Come vincere contro il Covid? Dare importanza al digitale.

Disclaimer

Le performance passate non sono in nessun caso indicative per i futuri risultati. Le opinioni, le strategie ed i prodotti finanziari descritti in questo documento possono non essere idonei per tutti gli investitori. I giudizi espressi sono valutazioni correnti relative solamente alla data che appare sul documento.

Questo documento non costituisce in alcun modo una offerta o una sollecitazione all’investimento in nessuna giurisdizione in cui tale offerta e/o sollecitazione non sia autorizzata né per nessun individuo per cui sarebbe ritenuta illegale. Qualsiasi riferimento contenuto in questo documento a prodotti finanziari e/o emittenti è puramente a fini illustrativi, ed in nessun caso deve essere interpretato come una raccomandazione di acquisto o vendita di tali prodotti. I riferimenti a fondi di investimento contenuti nel presente documento sono relativi a fondi che possono non essere stati autorizzati dalla Finma e perciò possono non essere distribuibili in o dalla svizzera, ad eccezione di alcune precise categorie di investitori qualificati. Alcune delle entità facenti parte del gruppo Notz Stucki o i suoi clienti possono detenere una posizione negli strumenti finanziari o con gli emittenti discussi nel presente documento, o ancora agire come advisor per qualsiasi degli emittenti stessi.

I riferimenti a mercati, indici, benchmark, cosi come a qualsiasi altra misura relativa alla performance di mercato su uno specifico periodo di riferimento, sono forniti esclusivamente a titolo informativo.

Il contenuto di questo documento è diretto ai soli investitori professionali come definiti ai sensi della direttiva Mifid, quali banche, imprese di investimento, altri istituti finanziari autorizzati o regolamentati, imprese di assicurazione, organismi di investimento collettivo e società di gestione di tali fondi, i negoziatori per conto proprio di merci e strumenti derivati su merci, soggetti che svolgono esclusivamente la negoziazione per conto proprio su mercati di strumenti finanziari e che aderiscono indirettamente al servizio di liquidazione, nonché al sistema di compensazione e garanzia; altri investitori istituzionali, agenti di cambio e non è da intendersi per l’uso di investitori al dettaglio. Accettando questi termini e condizioni, l’utilizzatore conferma e comprende che sta agendo come investitore professionale o suo rappresentante e non come investitore al dettaglio.

Informazioni aggiuntive disponibili su richiesta

© Notz Stucki Group