Obbligazioni convertibili: resilienza e valore

Anche da prima che scoppiasse la pandemia si stavano delineando alcune caratteristiche sulle principali asset class che nei prossimi mesi potranno contribuire ancora ad influenzare le scelte di investimento. Da un lato, abbiamo un comparto obbligazionario che presenta dei rendimenti poco attraenti per gli investitori, sempre alla ricerca di nuove opportunità. Dall’altro, un comparto azionario che deve ancora recuperare le perdite da inizio anno e che potrebbe essere soggetto ad ulteriori ondate di volatilità.

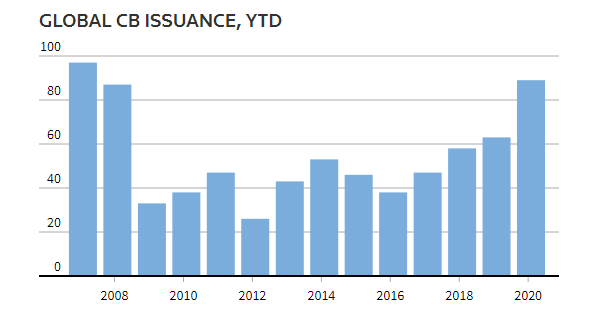

Tra le altre, una possibile soluzione da considerare anche per il lungo periodo riguarda le obbligazioni convertibili. Esse rappresentano dei titoli obbligazionari che danno la possibilità al sottoscrittore di poter rimanere creditore dell’emittente per l’intera durata del prestito oppure di convertirli in azioni, attraverso un determinato rapporto di conversione. Nel corso di questi ultimi mesi gli investitori hanno mostrato un notevole interesse per questi asset, in un contesto in cui molte aziende stanno sfruttando la possibilità di poter attingere dal mercato capitali freschi per far fronte alle esigenze di liquidità. Il grafico mostra come già nel corso della prima metà del 2020 l’emissione globale di obbligazioni convertibili abbia raggiunto un ammontare pari a circa 90 miliardi di dollari, superando leggermente i livelli del 2008 (grande crisi finanziaria globale) e avvicinandosi alla media annua dell’ultimo decennio, ossia $ 100 miliardi. Un’altra motivazione per cui sarebbe opportuno che tali titoli trovino spazio nel proprio portafoglio riguarda l’asimmetria positiva del profilo di rischio/rendimento. Cosa significa? Non soltanto negli ultimi mesi, ma anche negli scorsi anni, la parte catturata del rialzo dei mercati azionari globali dalle obbligazioni convertibili è risultata maggiore rispetto alla porzione di perdite subite a fronte del ribasso dei listini. Ciò offre l’opportunità, quindi, di investire in un’asset class potenzialmente in grado di ottenere delle performance positive e più che soddisfacenti nel corso del tempo, mantenendo un’adeguata moderazione della volatilità. Ecco perché i Convertibles rappresentano un ibrido tra un titolo obbligazionario, che offre resilienza, ed un titolo azionario, che permette di incrementare il valore dei propri investimenti. Ma per poter rendere ottimale un investimento di questo tipo, si raccomanda l’affidamento ad un bravo gestore, in grado di selezionare sia emittenti che emissioni di qualità, e che siano in grado di controllare la volatilità. Alla luce di quanto detto, riteniamo in via definitiva che tale asset class non debba essere considerata come una nicchia, bensì una componente importante e fondamentale dell’asset allocation di un portafoglio di investimenti ben posizionato.

Fonti: Notz Stucki Research, CQS, Milano Finanza, Investopedia, https://fingfx.thomsonreuters.com

Di seguito l’ultima nota settimanale del nostro ufficio di Milano.

Nota settimanale 17 07 2020

- Panoramica macro

- Obbligazioni convertibili: resilienza e valore

- La Cina segna il recupero, ma sará sostenibile?

Disclaimer

Le performance passate non sono in nessun caso indicative per i futuri risultati. Le opinioni, le strategie ed i prodotti finanziari descritti in questo documento possono non essere idonei per tutti gli investitori. I giudizi espressi sono valutazioni correnti relative solamente alla data che appare sul documento.

Questo documento non costituisce in alcun modo una offerta o una sollecitazione all’investimento in nessuna giurisdizione in cui tale offerta e/o sollecitazione non sia autorizzata né per nessun individuo per cui sarebbe ritenuta illegale. Qualsiasi riferimento contenuto in questo documento a prodotti finanziari e/o emittenti è puramente a fini illustrativi, ed in nessun caso deve essere interpretato come una raccomandazione di acquisto o vendita di tali prodotti. I riferimenti a fondi di investimento contenuti nel presente documento sono relativi a fondi che possono non essere stati autorizzati dalla Finma e perciò possono non essere distribuibili in o dalla svizzera, ad eccezione di alcune precise categorie di investitori qualificati. Alcune delle entità facenti parte del gruppo Notz Stucki o i suoi clienti possono detenere una posizione negli strumenti finanziari o con gli emittenti discussi nel presente documento, o ancora agire come advisor per qualsiasi degli emittenti stessi.

I riferimenti a mercati, indici, benchmark, cosi come a qualsiasi altra misura relativa alla performance di mercato su uno specifico periodo di riferimento, sono forniti esclusivamente a titolo informativo.

Il contenuto di questo documento è diretto ai soli investitori professionali come definiti ai sensi della direttiva Mifid, quali banche, imprese di investimento, altri istituti finanziari autorizzati o regolamentati, imprese di assicurazione, organismi di investimento collettivo e società di gestione di tali fondi, i negoziatori per conto proprio di merci e strumenti derivati su merci, soggetti che svolgono esclusivamente la negoziazione per conto proprio su mercati di strumenti finanziari e che aderiscono indirettamente al servizio di liquidazione, nonché al sistema di compensazione e garanzia; altri investitori istituzionali, agenti di cambio e non è da intendersi per l’uso di investitori al dettaglio. Accettando questi termini e condizioni, l’utilizzatore conferma e comprende che sta agendo come investitore professionale o suo rappresentante e non come investitore al dettaglio.

Informazioni aggiuntive disponibili su richiesta

© Notz Stucki Group